שנת המס מסתיימת בקרוב מאד.

כדאי מאד להיערך גם בתחום של הנהלת חשבונות של העסק שלכם לקראת הגשת הדו"ח השנתי של מס הכנסה.

מפיקים מסמכים באנגלית? – הגישו בקשה להקלה

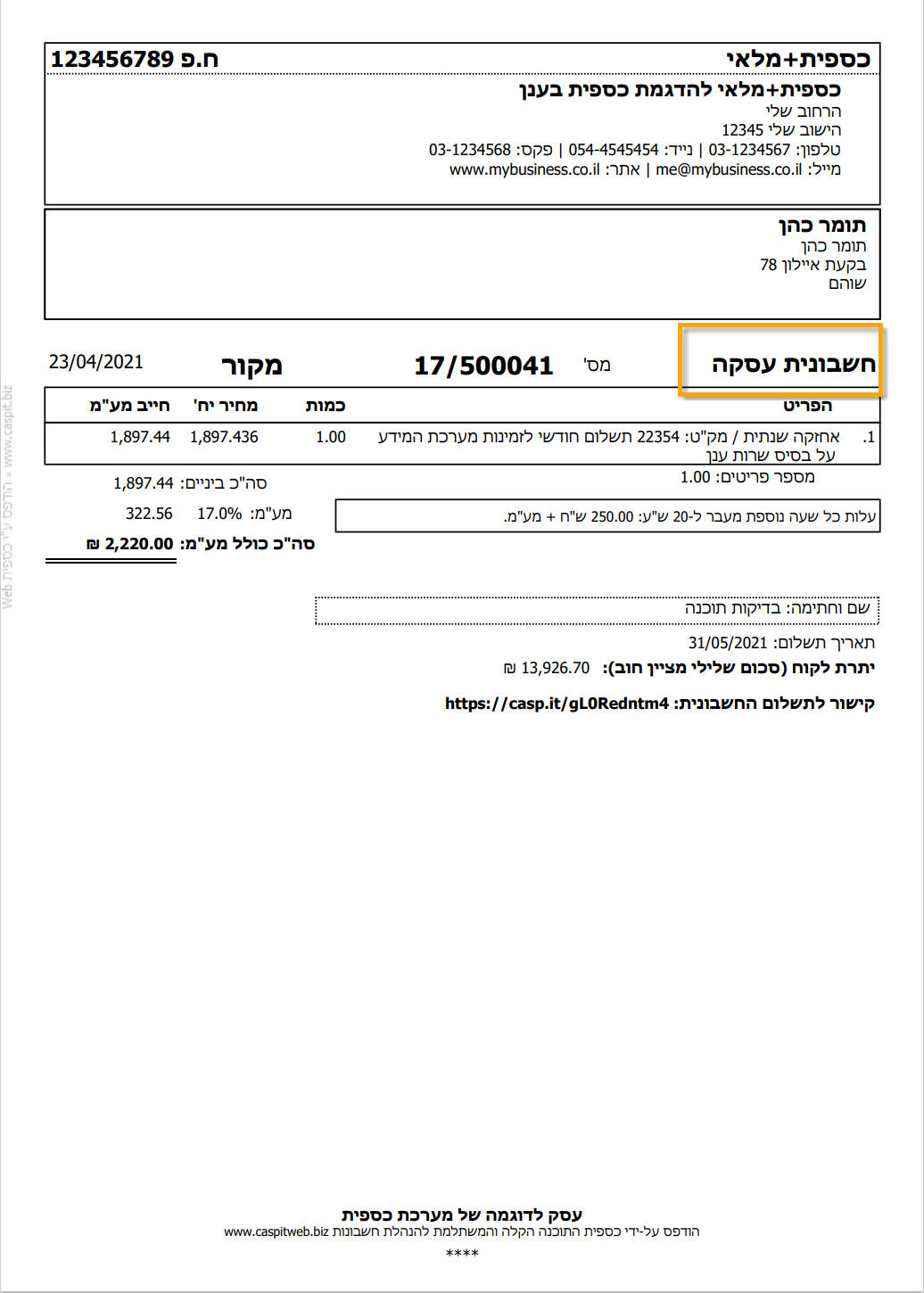

אם אתם מפיקים מסמכים באנגלית דעו שחשוב לבקש אישור לכך מפקיד השומה. לפי הוראות ניהול ספרים מותר להפיק מסמכים רק בעברית או בערבית, אבל לא באנגלית. בכדי שהמסמכים שאתם מפיקים באנגלית יהיו קבילים שלחו את הבקשה הבאה לפקיד השומה שלכם:

אם לא תקבלו תשובה, אז 90 ימים לאחר משלוח הבקשה היא תאושר אוטומטית.

**************************************************

הנה המלצות שקיבלנו מרואי החשבון שעובדים איתנו:

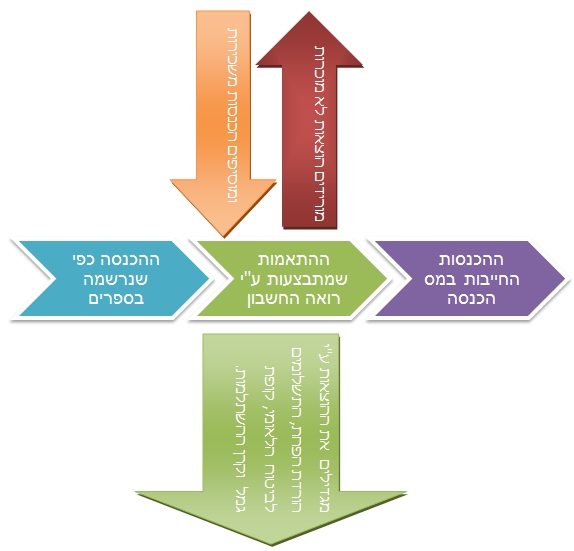

חשוב להבין שההכנסות שמדווחות בדוח השנתי, אינן בדיוק סה"כ החשבוניות שהופקו במהלך השנה.

גם ההוצאות שמדווחים בדו"ח השנתי אינן זהות בדיוק לסכום כל החשבוניות של הספקים שאספנו במהלך השנה.

אם כך, אילו התאמות מבצעים להכנסות בדו"ח השנתי?

ההתאמות שרואה החשבון מבצע בהכנסות כוללות הוספה של הכנסות ממקורות אחרים כמו:

הכנסות משכירות, או הכנסות מניירות ערך.

רואה החשבון גם מתאם את ההוצאות:

הוא בודק אלו הוצאות מוכרות במלואן ואלו אינן מוכרות כלל, מוסיף חישובי פחת, מתאם הוצאות של רכב וטלפון נייד ועוד.

בעלי עסקים רבים חושבים שניתן לנכות כל הוצאה של העסק. זה (לצערי) לא נכון.

רק הוצאה שמוכרת על ידי מס הכנסה היא "הוצאה מוכרת". בנוסף, יש הוצאות שונות המוכרות רק באופן חלקי.

אבל יש גם חדשות טובות! יש הוצאות שמפתיע לדעת שניתן להכניס אותן לדו"ח השנתי. למשל: ירידת הערך של המשרד עצמו והציוד שנמצא בו.

רואה החשבון שעובר על הנהלת החשבונות של העסק מבצע התאמות להכנסות וגם ולהוצאות שרשומות בספרים (או בתוכנה),

כדי להגיע לחישוב ההכנסה החייבת במס הכנסה. הנה כמה דוגמאות:

התאמה של ההוצאות

בדו"ח השנתי מורידים את כל ההוצאות שאינן מוכרות (הפעולה הזו מגדילה את המס שנשלם). ההתאמות המקובלות הן:

תאום של הוצאות הרכב (יש פרוט בהמשך. כולל פחת על הרכב בשיעור 15%).

תאום של הוצאות טלפון נייד – גם אם הטלפון משמש רק את עסק, עדיין לא כל ההוצאה עליו מוכרת לצרכי מס.

הוצאות עבור כיבוד – 20% מההוצאה אינם מוכרים לצרכי מס.

הוצאות עבור פחת – כשרוכשים רכוש קבוע עבור העסק (כמו: מחשבים, ריהוט, מדפסות), המע"מ מוכר באופן מידי (חוץ מרכב פרטי). אבל בדו"ח השנתי אסור להכניס את ההוצאה בשלמותה. לכן מקזזים את ההוצאה במהלך כל החיים של המוצר. לקיזוז הזה קוראים פחת, כי הערך של הרכוש שבבעלותנו – פוחת.

רואה החשבון יפיק טופס פחת מיוחד ויוסיף את הוצאות הפחת.

הנה כמה דוגמאות

- הפחת השנתי שמוכר עבור מחשבים הוא 33% (כלומר העלות שלהם תקוזז תוך 3 שנים).

- הפחת השנתי עבור רכב פרטי הוא 15% (כלומר העלות שלו תקוזז תוך 6.5 שנים).

- הפחת השנתי של ריהוט משרדי הוא 7% בשנה. זאת כיוון שריהוט מחזיק שנים רבות יותר.

זיכויים וניכויים נוספים

בדו"ח השנתי למס הכנסה מופיעים ניכויים וזיכויים נוספים, שלהם חשוב להערך לקראת סוף השנה. מומלץ להתייעץ עם רואה חשבון בנושא:

| הנושא | המשמעות | מה כדאי לעשות |

| ביטוח לאומי | 52% מהתשלומים לבטל"א נחשבים כניכוי לצורך הדו"ח השנתי |

לדאוג לאישור שנתי עבור מס הכנסה. לשמור את האישור עבור הדוח השנתי שמגיע בפנקס של בטל"א לשנה הבאה. |

| לבדוק האם שילמת מספיק מקדמות לבטל"א? |

לבדוק האם שילמת מספיק מקדמות לביטוח הלאומי במהלך השנה. אם ההכנסה שלך היתה גבוהה ממה שדיווחת בתחילת השנה לבטל"א, חשוב להגדיל את המקדמות לבטל"א עוד לפני סוף שנת המס. כתוצאה מכך תקבל ניכוי גבוה יותר (כלומר הוצאה מוכרת גבוהה יותר) בדו"ח השנתי, כלומר – תשלם פחות מיסים! |

|

| מקדמות למ"ה | האם שילמת מספיק מקדמות עבור מס הכנסה? |

כדאי לוודא ששילמת מספיק מקדמות למס הכנסה במהלך שנת המס, כדי שלא יווצר מצב שנקרא בלשון מקצועית "חסר מהותי"! חשוב לבדוק זאת לפני סוף השנה, כדי שלא תשלם ריבית וקנסות. |

| הפקדות: לקרן השתלמות, קופת גמל, פנסיה ואובדן כושר עבודה |

אפשר לקבל זיכוי ממ"ה בשיעור של 35% מההפקדות על הפקדות לקרן השתלמות – על הפקדות לביטוח חיים – על הפקדות לאובדן כושר עבודה מקבלים ניכוי נוסף של 3.5% (גם כן כפוף לתקרות בחוק). |

מומלץ לדבר עם רואה חשבון לפני סוף השנה ולברר מהן ההפקדות שנותנות הטבות מס מירביות עבורך. |

| משקיעים בשוק ההון (באופן עצמאי) שיש להם הפסדים ורווחים בבורסה | רואה חשבון יכול לעזור לך למקסם את ההפסדים – כדי לשלם פחות מיסים. |

הכנסה מהשכרת דירת מגורים

מי שיש לו דירת מגורים להשכרה (לא לעסקים) יכול לפעול באחת משלוש הדרכים הבאות:

|

אפשרות ראשונה: יש פטור על הכנסה מהשכרת דירה למגורים – עד סכום מסוים.

|

|

אפשרות שנייה : לשלם 10% מס הכנסה ללא הגבלת תקרה, על כל סכום השכירות. גם במקרה הזה לא ניתן לנכות הוצאות. |

|

אפשרות שלישית: ההכנסה מההשכרה תחשב כהכנסה פאסיבית, ולכן במקרה הזה אפשר לקזז את הוצאות התחזוקה, המשכנתא, הריבית, והפחת(!) של הדירה. |

הכנסה משכירות מחוץ למדינת ישראל

אם ההכנסה מהשכירות בחו"ל איננה מגיעה להכנסה של עסק,

במקרה זה אפשר לשלם מ"ה בשיעור של 15%, אבל לא ניתן לנכות הוצאות שהוצאו עבור הנכס (כלומר תחזוקה, תיווך וכדומה).

כמו כן לא ניתן לקבל זיכוי עבור המס ששולם בחו"ל.

אבל יש גם משהוא חיובי: הוצאות הפחת מוכרות!

לחילופין ניתן להוסיף את ההכנסה מהשכירות בחו"ל להכנסה מהעסק בארץ. במקרה כזה ההוצאות ששמשו

לייצור ההכנסה מוכרות (טיסה שנתית לקריביים, לבדוק שהכול תקין שם היא הוצאה מוכרת במקרה הזה!)

וניתן לקבל זיכוי עבור מס ששולם בחו"ל.

משכנתא עבור רכישת נכס קבוע, כמו משרד או מחסן – היא הוצאה מוכרת

רכישה של נכס קבוע שמשמש את העסק (כמו מחסן או משרד) מוכרת בשיעור של 100%

מהוצאות המימון של העסק (כלומר: מה שמוכר היא הריבית על המשכנתא).

שימו לב! לא כל העצמאים יכולים לעשות זאת וגם לא בכל המקרים.

כדאי לבדוק את הנושא עם רואה החשבון שלך.

הוצאות עבור אחזקת הרכב ושווי השימוש

כמה מהוצאות הרכב מוכרות?

ניתן לבחור בין שתי האפשרויות הבאות. לשמחתנו מותר לבחור באפשרות הטובה מבין השתיים:

- הכרה ב- 45% מסך כל ההוצאות של הרכב.

משמעות ההכרה היא שניתן להפחית את ההוצאות האלה מההכנסות בעת חישוב הרווח. - הכרה בכל ההוצאות של הרכב אבל בניכוי שווי שימוש שנתיים (לפי טבלאות שמס הכנסה פרסם).

ההכרה בהוצאות של הרכב היא מסובכת וחשוב להתייעץ עם בעל מקצוע. למשל:

- ההוצאות על אופנוע מסוג L1 או L2 מוכרות במלואן. ההוצאות על אופנוע מסוג L3 מוכרות רק ב-25%.

אופנוע שסיווגו L3 הוא אופנוע בעל מנוע בנפח 125 סמ"ק או יותר, והספק המנוע מעל 33 כ"ס. - האם הרכב משמש גם לנסיעות פרטיות (בלשון מקצועית "שימוש מעורב") או רק את העסק?

- האם זהו רכב פרטי או רכב מסחרי? במקרה של רכב מסחרי יתכן וכל הוצאות הרכב מוכרות.

אם תהיתם מהו רכב מסחרי – זו שאלה מורכבת יותר. רואה החשבון שלך יוכל להסביר.

הוצאות עבור לימודים

אם למדת באוניברסיטה או השתתפת בהשתלמויות במהלך השנה. האם זוהי הוצאה מוכרת?

מפתיע, אבל הוצאות של לימודים אינן מוכרות, כולל הוצאות של רכישת השכלה אקדמית או רכישת מקצוע.

אבל השתלמויות מקצועיות מוכרות לשמירה על השכלה קיימת.

סיימת לימודי מקצוע או לימודים לתואר? קבל נקודות זיכוי

נקודות זיכוי הן דרך להקטין את המס שמשלמים. נקודת זיכוי אחת בשנת המס 2023 שווה 2,820 ₪ בחישוב שנתי. כלומר, לכל נקודת זיכוי תשלם את המס שחושב לך פחות 2,820 ₪.

מס הכנסה נותן נקודות זיכוי למי שסיימו לימודים גבוהים החל משנת 2007.

תואר ראשון – מי שסיים תואר ראשון החל משנת 2014 והלאה זכאי לנקודת זיכוי אחת למשך שנה אחת בלבד וזאת במהלך שנת המס שלאחר השנה שבה הסתיימו הלימודים או בשנה שלאחריה.

תואר שני – מי שסיים בתקופה זו תואר שני, זכאי לחצי נקודה לתקופה של שנה אחת.

תואר שלישי ברפואת שיניים או ברפואה – מי שסיים לימודים לתואר שלישי,

יהיה זכאי לנקודה אחת בשנה שלאחר סיום הלימודים או בשנה שאחריה ובנוסף לחצי נקודת זיכוי בשנה שלאחר מכן.

לימודי מקצוע – זכאי לנקודה אחת בשנה שלאחר סיום בלימודים.

הטבת המס תינתן רק בשנה שאחרי שנת סיום הלימודים. אבל ניתן לבקש דחיה לשנה אחת.

הטבות מס להפקדות לקופת גמל ולקרן השתלמות לעצמאים

מס הכנסה מעודד הפקדות לקופת גמל ולקרן השתלמות ולכן ניתנות להן הטבות מס:

- ניכוי סכום ההפקדה מן ההכנסה (כלומר, זו "הוצאה מוכרת") — הניכוי מוגבל עד לסכום של 11% מתוך ההכנסה השנתית המזכה שהיא 225,600 ₪. מכאן שהסכום השנתי המירבי שמותר בניכוי בשנת 2022 הוא 24,816 ₪ (שהם כאומר 11% מ-225,600). שווי ההטבה שתקבלו משתנה לפי מדרגות המס שאתם חייבים. אם נניח ששילמתם על כל המשכורת את מדרגת המס הגבוהה של 47%, הניכוי יכול להגיע ל- 11,664 ₪.

- זיכוי של מס הכנסה עד ל-35% מ- 5.5% מתוך ההכנסה השנתית המזכה — הזיכוי הוא על 35% מסכום מס הכנסה שאתם חייבים. תקרת הזיכוי עומדת על 5.5% מתוך 225,600 ₪. בקיצור תוכלו לקבל זיכוי מס עד לסך של 4,343 ₪ (שהם 5.5% X 35% X 225,600).

- הפקדות של עובדים עצמאים לקרן השתלמות בגובה של עד 4.5% מהכנסתם החייבת (הכנסות פחות הוצאות מותרות) מוכרות כהוצאה מוכרת לצורך מס הכנסה, ועד להפקדה מקסימלית של 12,776 ₪ לשנה.

כדי לקבל את הטבות המס, מומלץ לפנות לסוכן בטוח שירכז את ההפקדות לקרן השתלמות ולקופת גמל.

ספירת מלאי

הדבר שמפחיד כל בעל עסק שיש לו מלאי. לפי הוראות החוק,

צריך לערוך מפקד מלאי ("ספירת מלאי" בלשון העם) ביום האחרון לכל שנת מס.

ספירת המלאי תבוצע בין 1/12/2023 ובין 31/1/2024 ולאחריה יש לבצע תאומי מלאי.

אפשר גם לבצע את ספירת המלאי עד 10 ימים לפני או עד 10 ימים אחרי התקופה הנ"ל –

אבל עליך להודיע על כך מראש לפקיד השומה …

מה בהמשך?

במאמר הקצר הזה פירטנו מספר נושאים חשובים. אל תטעה לחשוב שכללנו את כל הנושאים.

יש עוד: כלי רכב לצורכי בטחון, הכנסות מהשקעות בחו"ל, וכו'. מומלץ לפנות בשאלות לרואה החשבון שלכם.